发布时间:2017.04.11

发布时间:2017.04.11

阅读量:1326

阅读量:1326

中资实业跨境并购仍强劲

虽然在监管收紧的大背景下,今年以来中资跨境并购整体降温,交易规模同比显著下降,但 21 世纪经济报道综合采访发现,受监管收紧影响的主要是财务投资型和非主业跨境并购,与主业高度一致的实业类跨境并购并不在限制之列。这些中企仍有强劲的对外投资和跨境并购需求,比如最近意大利的一个美容展上,就有数百中资企业伺机并购当地企业,其中很多还带着投行人士有备而去。(编辑:辛灵)

麦肯锡 4 月 5 日发布的报告显示,过去五年,中资跨境并购数量的年增幅达到 33%。2016 年,跨境并购交易金额高达 2270 亿美元,是境外企业在华收购额的 6 倍。然而,近期中资跨境并购显著下降,今年第一季度跨境并购的规模为 310 亿美元,而去年同期的规模为 860 亿美元。

财务型和非主业跨境并购遭到更强监管

" 尽管过去几个季度因外汇管制收紧导致跨境并购陡然减速,但是中国仍然处于跨境并购长期增长通道的早期阶段。" 麦肯锡全球资深董事合伙人高旭 4 月 5 日在媒体发布会上表示,这一波的放缓更像是一次短期修正,中长期来看,中资跨境并购增长是不可逆转的趋势。目前,中企跨境并购金额仅占 2015 年 GDP 的 0.9%,而欧盟企业和美国企业分别为其 GDP 的 2.0% 和 1.3%。

高旭分析,中资跨境并购有三个动因,首先是 " 一带一路 " 倡议的推进;第二个是企业对于投资回报的需求。另外,中国产业的技术升级换代的需求很高,而海外并购是实现捷径之一。

对于当前的监管收紧,高旭向 21 世纪经济报道记者透露:" 就我们最近所参与的中企跨境并购来看,遭到更强监管的更多是财务型投资和非主业投资。而有几个企业所做的并购往往跟主业高度一致,能够提升其产业技术或者扩大品牌效应,从而我们在国家审批和融资上并没有遇到很大的问题。"

去年 12 月初,发改委、商务部、人民银行、外汇局四部门连续通告称密切关注在房地产、酒店、影城、娱乐业、体育俱乐部等领域出现的非理性对外投资倾向。有媒体在 3 月报道称,境外投资条例将在年内出台,但后来商务部否认了该消息。

" 放眼全球,对于对外直接投资直接实施行业监管的并不多,除非投资主体有特殊性,比如说中国的金融机构,保险公司有保监会,银行有银监会,证券公司有证监会,该行业的监管机构对其到境外设同类机构有专门的规定,但是整体而言不会对境外直接投资有产业指导目录,而更多的是一些政策导向,比如对于某些产业或者说某些国别,可能在融资方面给予更多便利或扶持,但不会具体划分说你只能投这个不能投那个,往往是(资金)进来时有这样的监管,出去时不会有这样的监管。" 贝克 · 麦坚时律师事务所上海代表处合伙人阮振宇此前在接受 21 世纪经济报道记者采访时认为,中国可能也不会细化到上述程度,预计最多是在大方向上做一些区别,国企可能从国资监管方面做一些限制,其它企业可能还是从规模、金额上再加强一些审慎的管理。

" 其实很多行业都有其行业性的海外投资指导条例了,那么是不是需要全面的跨境并购条例,值得我们思考。不过,我们预计未来 3 到 6 个月内会出台更有针对性的外投外汇举措。" 麦肯锡全球董事合伙人岑明彦 4 月 5 日对 21 世纪经济报道记者表示。

过去十年六成交易未给买家创造价值

麦肯锡《中企跨境并购袖珍指南》以过去十年内的中企跨境并购为研究范围,剔除了部分公开信息很少的交易后,对余下的 500 多宗交易进行了分析。其研究显示,以当初交易双方定下的目标是否得以实现这个标准来看,中企过去十年的跨境并购成绩并不如意。约 60% 的交易,近 300 宗,约合 3000 亿美元,并没有为中国买家创造实际价值。

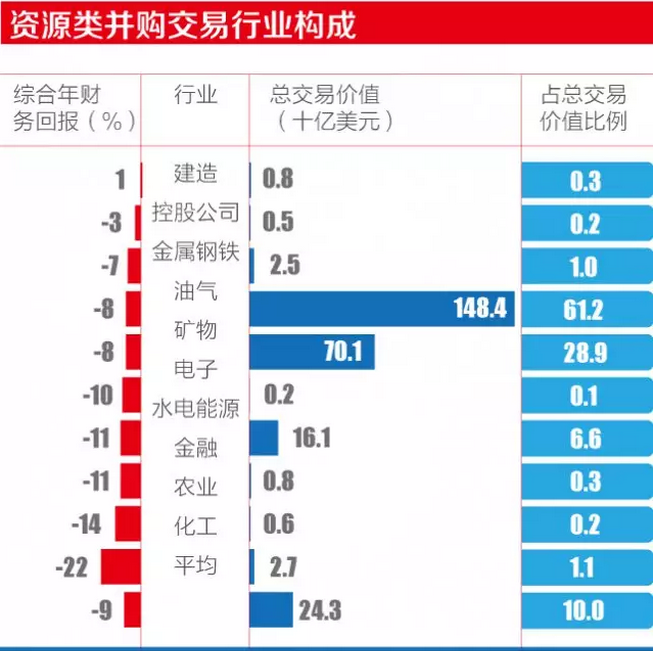

收益最差的当属 2000 年代后期的能源类收购项目。过去十年间 43% 的跨境并购交易(即 217 宗,占中国对外投资总额的 56%)与自然资源相关。其中,80% 的交易发生在大宗商品价格飙升期间,直到金融危机时达到峰值。其余 20% 发生在之后三年价格回落之时,因为价格下跌被视为买进良机。然而,在大多数交易达成后,大宗商品价格都维持在低于收购价的水平。据麦肯锡研究发现,其中 84% 的交易(占总交易额的 89%)的平均亏损为期初投资的 10% 。

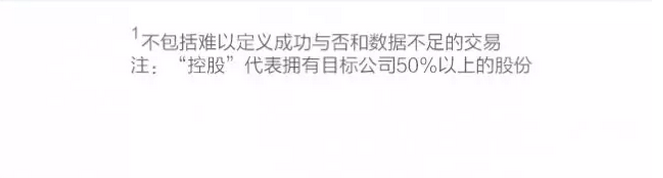

第二类收益较差的是收购海外上市公司类型的交易,尤其是收购少数股权的交易,大部分交易集中在金融服务和电脑电子行业,平均亏损为期初投资的 30% 左右。

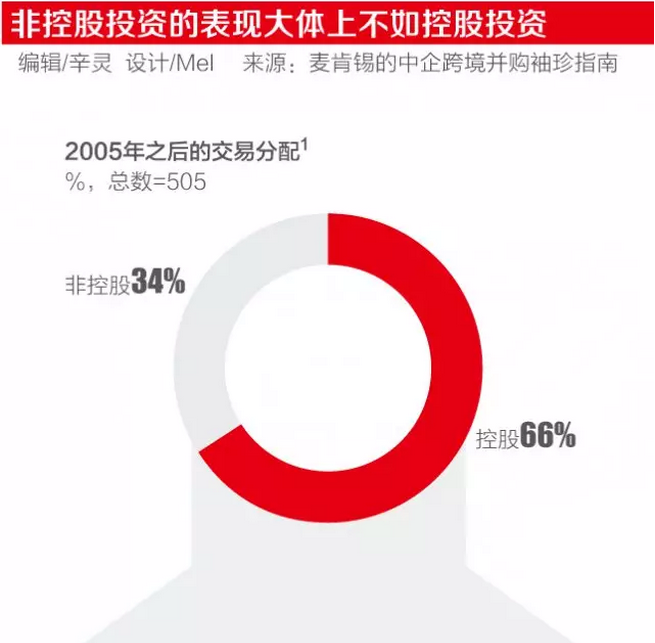

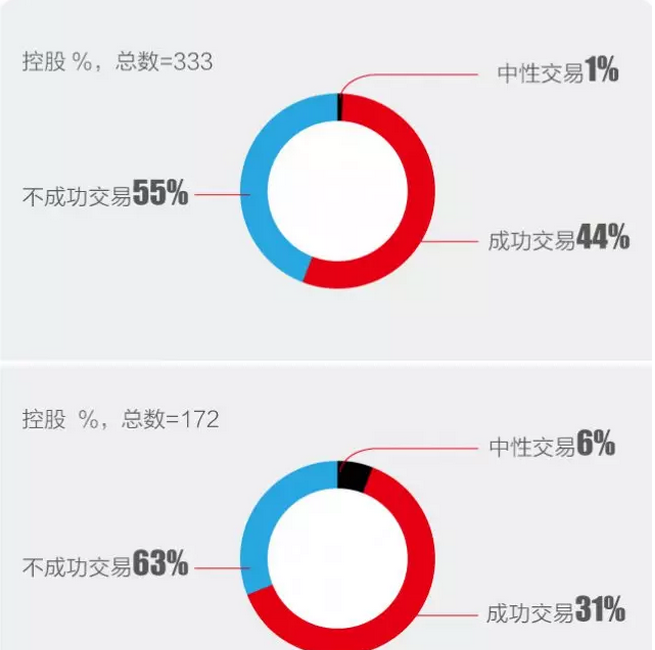

受创最重的当属零售业和专业服务业,平均亏损为期初投资的 70%。同时,麦肯锡报告指出,回顾所有跨境并购,发现控股比例对投资的成功与否的确很重要。在 505 宗交易当中,34% 为非控股类投资,其成功率仅为约 30%。对于控股类投资而言,成功率高达 45%。

此外,报告认为,海外并购失败的首要可控原因是没有做好投后整合。" 尽管投前的尽职调查和融资很重要,但整合和投后管理是境外并购是否成功的关键。许多国内企业这方面的经验需要提升,被动管理是不可行的。" 高旭说。

中型企业主导且多数溢价不高

除上述问题外,麦肯锡的报告指出,近年来许多人对于中企跨境并购存在一些认识偏差。那些抢占头条的大型并购案并不具有代表意义;其实过去几年以来,中企跨境并购大多由中型公司主导,过去三年的交易规模中值只有 3000 万美元,而且大多数交易并非高溢价收购。

许多中企的大型跨境并购都是由国际银行提供融资。以中国化工收购世界第五大轮胎巨头倍耐力(Pirelli)为例,该交易总额为 86 亿美元,其中 85% 的融资来自境外银行和国债市场。在规模达 470 亿美元的中国化工收购先正达的交易中,70% 的融资来自于境外银行和国债市场;另外在腾讯 86 亿美元收购 Supercell 一例中,来自境外的融资占到了 41%。

另外,有观点认为中企跨境并购热潮背后主要的推手是政府。" 我们的研究发现,具有中国政府背景的投资基金在境外投资中起到的作用有限。过去 3 年,共有 551 家基金参与到了中企跨境并购财务 / 战略的联合投资中,只有 12 家是中国政府持有的投资基金,中国民营基金占到了 96 家,而境外基金达到了 442 家。" 高旭说。

【免责声明】本文为转载内容,转自21 世纪经济报道 。仅代表原文作者观点,如版权争议,请联系我们!